1 现货 ETF 的申请者大有来头

现货 ETF 的这些申请者中,需要重点了解的是贝莱德、富达和景顺这三家,加密市场的所有机构规模之和、甚至加密市场资产规模总和都不及这三家任意一家的管理规模。

以贝莱德为例,虽然不知道贝莱德目前到底持有多少比特币,但是根据贝莱德 2023 Q3的财报,贝莱德的管理规模在 9.1 万亿美元,大概是什么概念?要知道灰度的管理规模也就大几百亿美元,其中 200 多亿美元是比特币信托。 列几个数字可能会让人更加清晰一些:

2022 年 GDP 前 5 :美国 25.5 万亿美元、中国 18.0 万亿美元、日本 4.2 万亿美元和德国 4.1 万亿美元、印度 3.4 万亿美元

加密市场市场份额前 2 :比特币 7242 亿美元(占比 50% )、以太坊 2164 亿美元(占比 16.3% )

整个加密市场对于贝莱德和富达来说都不太够看的,所以如果贝莱德和富达的比特币现货能够通过,并且重视比特币资产配置,将其作为一个避险资产或者常规配置资产,那么比特币的价格毋庸置疑能够来到一个全新高度。

对此有一个形象的比喻:“拆除了 signature 和 silvergate 两个粗水管,直接开了一个海峡。”

2 为什么比特币现货 ETF 还没有通过?

比特币期货 ETF 在 2021 年底就通过了,为什么现货迟迟无法通过?

要了解比特币现货 ETF,我们首先需要了解 ETF 和比特币期货 ETF 的概念。ETF(交易所交易基金)是一种投资工具,旨在跟踪特定资产的价格和表现。它们可以在证券交易所上进行交易,投资者可以像交易股票一样买入和卖出 ETF。

而比特币期货 ETF 是一种基金,它持有与比特币价格挂钩的期货合约。实际上,比特币期货 ETF 并不直接持有任何比特币。它们的投资策略是通过持有期货合约来追踪比特币的价格变动。通过比特币期货 ETF,投资者可以进行买入、卖出和交易,从而参与比特币价格的涨跌。

而比特币现货 ETF 则是一种允许投资者以当前市场价格买卖真实比特币的基金。实际上,该基金会直接购买、出售和持有真实的比特币。这使得投资者能够无需管理自己的比特币钱包就能持有比特币。通过比特币现货 ETF,投资者可以方便地参与比特币市场,并从比特币价格的涨跌中获得收益。

目前单就美国市场早已有了许多比特币期货 ETF 的产品包括 ProShares 比特币战略 ETF(BITO)、 VanEck 比特币战略 ETF(XBTF)和 Fidelity 比特币战略 ETF(FBTC)等,但市场仍对于现货 ETF 的批准有着相当大的反应,原因便是因为仅管现货 ETF 和期货 ETF 在价格波动上非常相似,都能为投资者提供比特币的市场曝险。然而,从产品层面来看,期货 ETF 的费率通常会更高,操作更为繁琐。从心理层面来说,配置现货 ETF 意味着投资者真正持有了比特币,而配置期货 ETF 更像是短期投机。

比特币现货 ETF 和期货 ETF 的最主要区别可以分成以下四点:

资产持有:现货 ETF 直接持有比特币,而期货 ETF 通过购买比特币期货合约来追踪比特币价格。

费用结构:期货 ETF 通常会有较高的费用,因为它们需要管理期货合约,而现货 ETF 的费用可能较低。

价格追踪效率:现货 ETF 通常能够更准确地追踪比特币的价格,而期货 ETF 可能会受到期货市场的影响,导致价格追踪存在一定的偏差。

流动性:现货 ETF 可能会提供较高的流动性,因为它们直接持有比特币,而期货 ETF 的流动性可能受到期货市场的限制。

首先,期货价格是远期价格,它反映的是未来市场的供求关系,具有预期性作用。 而现货价格是即期价格,它反映的是现在市场的供求关系。 尽管未来价格与现在价格是有联系的,但其表现方式不同也是合理的。某种意义上讲期货 ETF 实际上是有些浪费 ETF 本身带来的优势。

简单来讲就是比特币期货 ETF 终归还没有接触到比特币实物,更多是指数,并且会受到期货市场的制约。比特币现货 ETF 通过意味着传统投资者能够变相的真正持有比特币,同时也意味着监管机构对于进一步比特币价值的认可。比特币现货 ETF 对于比特币流动性的影响远远大于比特币期货 ETF。

3 比特币现货 ETF 什么时候会通过?

如果参考比特币期货 ETF 通过时币圈的环境,市场逐步从“ 5.19 ”黑天鹅的影响中走出来,先是降息+政策放水,市场情绪高涨,机构子弹充足,伴随比特币期货 ETF 通过比特币迎来了新的高点。

根据 Tokeninsight 的比特币现货 ETF 申请审核的关键时间节点,大部分都在 2024 年第一季度末,而最重要的三家机构贝莱德、富达和景顺的申请最终回复日期均为 2024 年 3 月 15 日,无法忽略这三家金融巨头的政治影响力在促使比特币现货 ETF 申请中产生的推动作用。

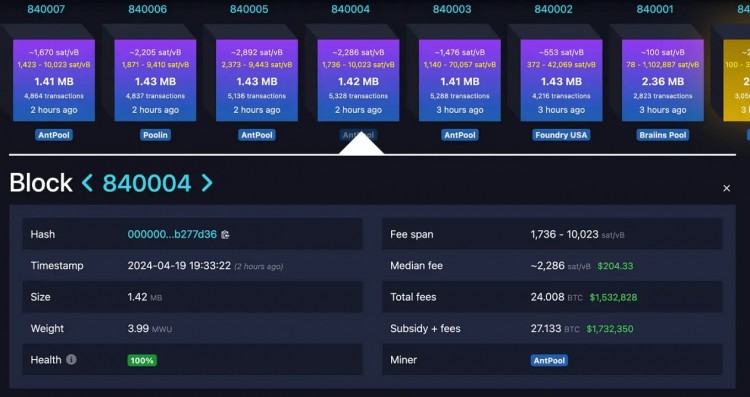

那个时间段对市场明确的一个利好就是比特币减半(2024 年 4 月),而宏观经济的情况还无法确定,俄乌战争、以哈战争、潜在的金融危机风险。但也不排除随着经济黑天鹅事件接连爆发,比特币被机构和美国交易委员会认定为和黄金同等的强避险资产,从而通过比特币现货 ETF。

理性来讲,在没有内幕的情况下,无法预测通过的时间。

4 比特币现货 ETF 会改变什么?

目前投资比特币的渠道:

涉及 Crypto:中心化/去中心化交易所购买现货、中心化/去中心化衍生品交易所开合约、场外交易

比特币期货 ETF 我们会发现一个问题,目前想要和比特币的价格有强关联,就必须接触 Crypto,接触 Crypto 就意味着监管问题、传统基金无法进场等局限性,机构如果通过更改章程等方式尝试持有 Crypto 面临巨大阻力。 而直接购买比特币期货 ETF 或者加密指数,与比特币价格的关联性又不够,比特币期货时常会隐含年化约 4-10% 的价差,而许多传统股票和债券 ETF 管理费低于 0.1% ,比特币现货 ETF 相当于可以将机构持有比特币合规产品的成本降低 1-2 个数量级。 此外,比特币虽然 Web 3.0 圈子里大家都有共识,但在传统市场中大多数人仍然难免认为是“骗局”。 所以其实比特币现货 ETF 通过带来的一些优势也是显而易见的:

给予传统机构参与比特币交易的敞口:以前传统机构想要配置比特币资产,或多或少都需要经过一些繁杂的流程:像是修改机构章程、兑换稳定币、安全存放数字资产等,以此隔绝了很大一部分传统机构。比特币现货 ETF 通过后,传统机构在不需要接触到 Crypto 的前提下就可以配置与比特币价格强相关的数字产品,能够很大程度提高比特币的流动性,拉动比特币的价格,最终抬升比特币市值。

改善加密货币口碑:美国证券交易所如果能够批准比特币现货 ETF,并认可其作为一种另类投资资产,与其他现货 ETF 有相同的监管,意味着监管对于加密货币价值的认可,加密货币整体的口碑应该能够有所改善。

改善加密市场环境:在监管和具有足够资金的大型机构能够参与到加密市场来,一定程度上也可以改善加密货币市场存在的过度波动给和容易被操纵市场的现状。

比特币安全性高提升:投资者的加密货币将会托管给具有多年现货 ETF,解决加密资产安全性不足的问题。

比特币价格升值空间大: 2003 年第一个黄金 ETF 入场以后在十年内价格上升了超过 400% ,而作为参照黄金现货 ETF 设计出来的比特币现货 ETF,本身就具有强通缩的经济模型下,在配合 ETF 基金管理,具有更大的潜力。

RWA 赛道利好:比特币现货 ETF 的通过最大的利好其实是监管对于 RWA 赛道的一个表态,更多数字银行、支付等能够与传统金融结合,或者能够解决传统金融场景的项目能够获得更多传监管层面的支持。

5 通过后会还存在的风险

当然,虽然比特币现货 ETF 的通过一定是对加密市场有好处的,但也不意味着,只要通过,比特币就会突破 7 万美元,牛市迅速回归,仍然还需要看宏观经济的发展情况,并且还有其他值得注意的风险。

利好被提前消化:如果市场共识是比特币 24 年减半,同时比特币现货能够通过,那么是否意味着大家都会提前进行布局, 从而将利好带来的市场增值提前被消化?

宏观经济依旧萎靡,黑天鹅频繁:参考比特币期货 ETF 通过后因为加息和战争,加密市场直接急转直下。比特币现货 ETF 通过的时候战争是否已经结束?美联储是否已经开始连续的降息?这些都是需要密切关注的点。尤其是现货 ETF 通过后与宏观经济只会更加紧密。

Web 3.0 自身仍然具有局限性:比特币 ETF 的通过,最希望能够看到的不是币价如何大幅度提升,而是更多像 RWA 赛道一样的 Web 3.0 项目方尝试打破信息茧房、不再闭门造车,去拥抱 Web 2.0 的传统行业,让 Web 3.0 成为真正的主流,打破 Web 3.0 只有庞氏的局限性。

原文作者:Steven、Dongzhen @zhendon g20 20